Come investire in Azioni e Obbligazioni

“Senta, io le Azioni non le voglio, non voglio perdere, so’ che è come fare una scommessa, voglio un’obbligazione tranquilla che mi faccia guadagnare qualcosa”.

E se vi dicessi che obbligazioni e azioni hanno lo stesso rischio?

Si esatto che tu diventi socio di una azienda (azione) o che tu faccia un prestito alla stessa azienda (obbligazione), dovrai in entrambi i casi, sopportare il rischio specifico, ovvero che quell’azienda possa fallire.

Quindi che tu compri azioni Apple o obbligazioni Apple, non hai la certezza del capitale.

Con le azioni diventi socio dell’azienda partecipando agli utili e alle perdite della stessa, limitatamente al capitale investito. Una volta all’anno, quando l’azienda chiude il bilancio, decide se distribuire parte dell’utile agli azionisti, per mezzo del dividendo, oppure reinvestire tutto l’utile nell’azienda per obiettivi più grandi.

Con le obbligazioni, presti una parte del tuo patrimonio ad una azienda, la quale si impegna a restituirti il denaro investito in essa più un premio concordato inizialmente, distribuito per mezzo di cedole.

Per entrambi i casi, azione o obbligazione, devi sopportare il rischio di mercato. Il mercato è fatto da domanda e offerta, le obbligazioni ti danno solo una garanzia in più delle azioni, il rimborso a scadenza. Se però tu avessi bisogno di quei soldi investiti nell’obbligazione, prima della sua scadenza, porti a casa il valore che il mercato associa in quel momento al titolo. Esempio pratico: il Btp è un’obbligazione emessa dallo Stato Italiano, se tu la compri e però hai bisogno di soldi prima della sua scadenza, prenderai più di quanto hai investito se il governo amministra bene e dà fiducia al mondo, prenderai meno di quanto hai investito se quello che stai cercando di vendere è garantito da un governo non affidabile.

Per le azioni vale la stessa regola, a parte il fatto che è il mercato più liquido del mondo, quindi muove grosse somme in frazioni di secondo. Un’azienda solida con un buon bilancio e buone prospettive di crescita, avrà molta domanda, quindi il suo valore aumenta. Una azienda che ha pessime trimestrali, non ha un piano ben definito per il futuro e insoddisfazione dei dipendenti, avrà poca domanda, il suo rischio di mercato sarà un disallineamento fra domanda e offerta, quindi il suo prezzo potrebbe scendere.

Fatti una domanda: qual’è il tuo obiettivo? “la pensione fra 40 anni” ; “comprarti una casa fra 3 anni” ; “comprarti una barca fra 10 anni”.

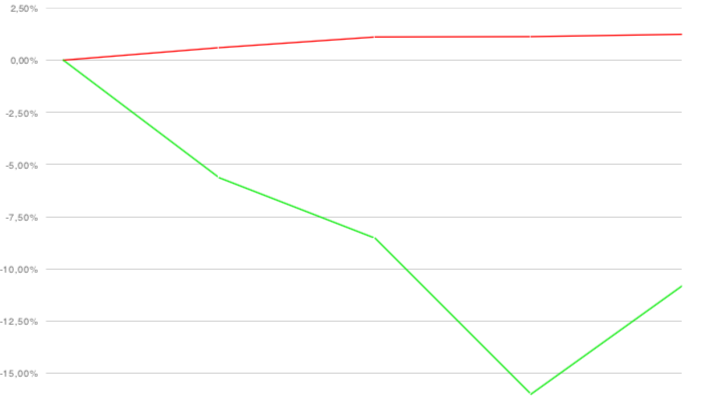

In base all’obiettivo che ti sei appena fissato, preferiresti investire nell’investimento rosso o verde per raggiungerlo nel tempo che ti sei dato?

Questo grafico l’ho elaborato grazie al software di Fideuram che mi permette di comparare i vari indici mondiali, rappresenta l’andamento delle obbligazioni delle aziende americane e del governo americano, in rosso e l’andamento delle azioni delle aziende americane in verde. Il tutto durante il mese più difficile per il mercato Americano, Dicembre 2018.

Quindi se il tuo obiettivo è quello di comprarti una casa fra 3 anni, hai fatto bene a scegliere l’investimento rosso, perché l’investimento deve avere il semplice compito di non fare perdere il potere di acquisto al tuo patrimonio.

L’investimento rosso è per chi ha obiettivi di vita a breve termine, quindi deve investire in un paniere di obbligazioni solide, diversificate, in modo da eliminare il rischio specifico. Esatto se diversifichi elimini il rischio specifico, perché se dovesse fallire una azienda, tu ne hai altre 100 in portafoglio. L’unico rischio che ti rimane è quello di mercato, che sulle obbligazioni solide non disturba molto.

Mentre se il tuo obiettivo è a 5, 10, 15 anni o anche di più, il mio consiglio è di investire nell’investimento verde, sarà l’autostrada verso la realizzazione dei tuoi sogni. Devi dargli tempo, devi sopportarlo e devi diversificare come per le obbligazioni.

Riepilogo:

- Lungo periodo: diversifica su un paniere di azione delle migliori aziende mondiali

- breve periodo: diversifica su un paniere di obbligazioni solide, corporate o governative.

- Diversificando eliminerai il rischio specifico

- Dovrai sopportare l’oscillazione del rischio di mercato, ma se non menti a te stesso e rispetterai l’arco temporale prefissato, il rischio di mercato non lo subirai.

- Abbandona la concezione: obbligazione = sicurezza ; azione = scommessa

- Ricordati che l’investimento non è mai una scommessa, è un progetto ragionato a cui devi dare tempo.

La libertà finanziaria è soggettiva, tutti la possono raggiungere, in pochi la vogliono veramente.

Iscriviti alla mia newsletter e ti porterò alla soluzione.

Edoardo Basaglia