Investimento Immobiliare o Investimento Finanziario?

Questa è una domanda frequente, soprattutto per chi non mastica abitualmente gli investimenti finanziari: mi viene fatta spesso dai ragazzi che iniziano ad accumulare i primi risparmi o da persone che hanno un patrimonio composto per l’80% da beni immobiliari.

Il mattone continua ad essere visto come un investimento sicuro, in cui chiunque possa gettarsi, soprattutto perché ci sono alcuni luoghi comuni che ne rafforzano la sua “presunta” infallibilità: è tangibile nell’immediato, cioè, “male che vada ho una casa in più”; sul campanello non c’è ogni giorno il valore dell’immobile, come per i titoli finanziari; effetto dotazione: “si ma il mio appartamento è più bello degli altri, lo vendo quando voglio a un prezzo più alto”.

Il mio modesto parere? Prima di tutto devi costruirti un patrimonio finanziario, poi parte di questo patrimonio, per un concetto di diversificazione e decorrelazione lo potrai investire in un immobile.

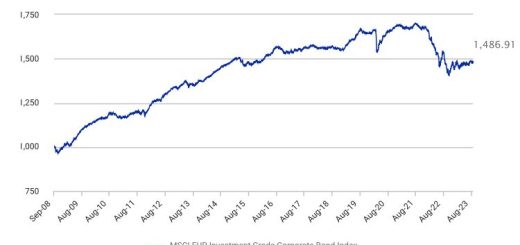

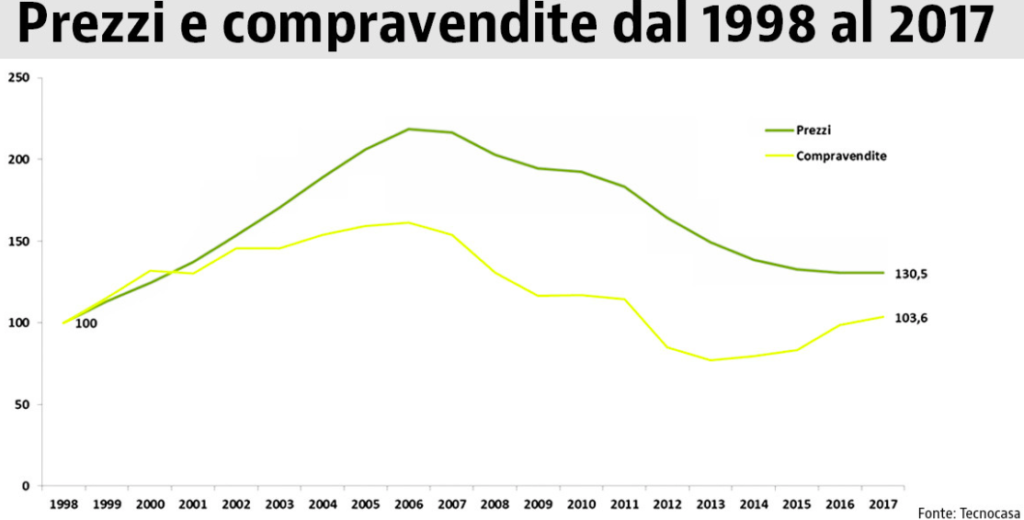

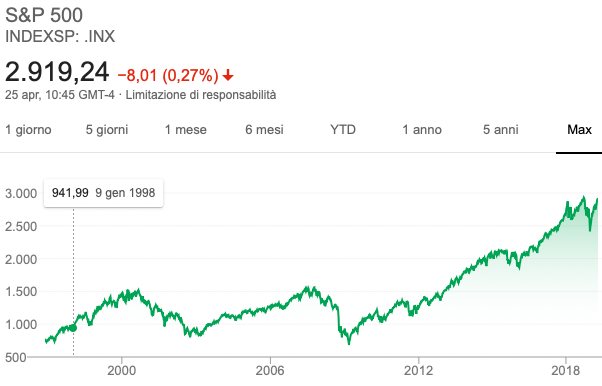

Confrontiamo l’andamento medio degli immobili in Italia negli ultimi 20 anni con l’indice azionario per eccellenza S&P 500:

In vent’anni il mercato immobiliare ha visto un aumento dei prezzi del 30,5% e una crescita delle compravendite del 3,6% (Fonte: Tecnocasa).

Lo S&P 500 negli ultimi 20 anni è aumentato del 210%.

Analizzando i due grafici è facilmente comprensibile che se 20 anni fa avessi investito nel mercato azionario S&P 500, o in un indice azionario internazionale (MSCI World), oggi ti ritroveresti con un patrimonio ben superiore rispetto ad un investimento immobiliare medio.

Quindi, creati prima un patrimonio finanziario importante: se lasci lavorare i tuoi soldi in modo diversificato e con un costo adeguato, otterrai grandi risultati, sopportando un rischio moderato (volatilità).

Quando avrai un patrimonio importante, potrai valutare un investimento immobiliare, affidandoti a tecnici che ti facciano una valutazione, scritta, sullo stato dell’immobile, per non rischiare di comprarlo con problemi strutturali o energetici.

Non dare caparre in modo affrettato e non firmare preliminari senza consultare il tuo avvocato, commercialista e notaio.

Valuta assieme al tuo consulente finanziario (patrimoniale) i seguenti rischi: rischio dequalificazione location, rischio locatario, rischi legati a donazioni e successioni (il bene è stato donato al venditore?) .

Fai un business plan, perché il valore della casa non sarà dato dal semplice costo dell’immobile, ma sarà composto da: prezzo immobile+fiscalità+spese notarili+spese legali+perizie tecniche+eventuali lavori di ristrutturazione. Su questo montante dovrai fare le valutazioni quando deciderai di venderlo, oppure su quanto dovrà essere la rendita che l’immobile ti dovrà dare. Si tratterà di I casa o II casa? Fatti fare un calcolo delle tasse che dovrai pagare ogni anno, sopratutto IMU e tassa dei rifiuti.

Dopo avere valutato la location dell’immobile e i servizi adiacenti, lo stato dell’immobile e la relativa categoria energetica, la classe catastale, costi di gestione (attento ai costi condominiali), eventuale presenza di vincoli (es. belle arti), compra un immobile adatto alla famiglia attuale. Oggi la famiglia media italiana è composta nei seguenti modi: single (30% delle famiglie Italiane), coppia che convive o al massimo due genitori e un figlio. Il tutto in una città che abbia un buon mercato, come una città universitaria con un buon distretto industriale e che permetta la vendita dell’immobile in pochi mesi: i tempi di vendita sono ancora in lieve diminuzione perché l’incontro tra domanda e offerta è decisamente più veloce. Gli ultimi dati ci dicono che per vendere un immobile occorrono 134 giorni nelle grandi città, 164 giorni nei comuni dell’ hinterland e di 157 giorni nei capoluoghi di provincia. Nelle grandi città le transazioni si concludono più velocemente a Bologna in 97 giorni e a Milano in 109 giorni. Tempistiche di vendita più lunghe invece a Bari con 171 giorni.

https://news.tecnocasagroup.it/ufficio-studi/osservatorio_residenziale/

Infine valuta se comprare la casa con il tuo patrimonio oppure se indebitarti attraverso un mutuo che abbia un buon tasso debitore, in modo da poterti ripagare la rata con il semplice affitto del futuro locatario. Insieme al tuo consulente finanziario (patrimoniale) devi valutare in quanto tempo rientrerai del tuo investimento iniziale e da quando l’affitto diventerà una rendita attiva.

Quindi l’investimento immobiliare lo ritengo valido quando è volto a comprare un immobile funzionale, facilmente affittabile che ti dia una rendita costante, parallela al tuo reddito lavorativo. Invece non pensare che la casa della vita sia un investimento immobiliare, sia perché non ti genererà una rendita, sia perché acquisirà tre valori: valore catastale, valore commerciale e valore affettivo. Quest’ultimo valore sarà quasi sempre più alto rispetto al valore di mercato che ti offriranno, quindi rischierai di non venderlo mai perché aspetterai che i prezzi salgano e se poi scenderanno, non lo venderai per lo stesso motivo.

Costruisci la tua libertà finanziaria, una volta raggiunta, diversifica il tuo patrimonio in altri asset decorrelati dal mondo finanziario.

La consulenza patrimoniale è volta ad analizzare il patrimonio a 360°, valutiamo insieme ogni aspetto e capiamo come tutelarlo e farlo crescere.

Edoardo Basaglia