Quanto ti fidi del tuo consulente finanziario?

Premessa

L’1 e il 2 Ottobre ho partecipato a Consulentia 2019, evento riservato alla consulenza finanziaria creato da ANASF (Associazione nazionale consulenti finanziari).

Sono intervenuti il professore Stefano Zamagni e Massimiliano Marzo. Hanno esposto le loro tesi su come riportare l’etica all’interno del mondo finanziario e su come formare ed educare i clienti alla finanza.

Quando e dove nasce la finanza?

La finanza moderna è stata inventata da noi Italiani, nel 1400, durante l’Umanesimo Civile. I cistercensi avevano capito come produrre ricchezza ma non riuscivano a redistribuirla. Arrivarono i Francescani e inventarono un modo per redistribuirla; costituirono così a Perugia nel 1462 Monte di Pietà, la prima banca. In modo che tutti potessero fruire della ricchezza, l’obiettivo era il bene comune, in proporzioni diverse in base al merito.

Le banche erano viste come motore per l’economia, redistribuivano la ricchezza e davano possibilità a chi non ne aveva, di costruire imprese.

La svolta

Nel 1968 Albert Carr, pubblica: “Is business bluffing ethical?” sulla prestigiosa Harvard Business Review: per fare attività finanziaria bisogna fregare. Dice che è assimilabile al gioco del poker. Come in questo gioco ognuno ha interesse a non essere trasparente per fregare l’avversario. Se dice la verità non massimizza la sua prestazione. Quindi nasce la tesi della doppia moralità, cioè l’etica fra economia reale e finanziaria è opposta.

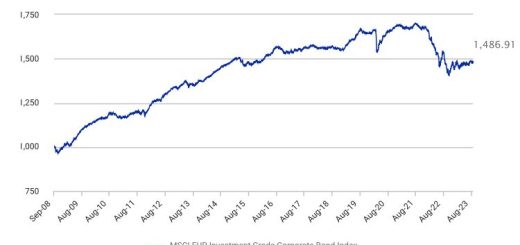

Da qui partirono tutti i meccanismi avidi e perversi che portarono alla grande crisi del 2007 e 2008. La quale ci ha fatto perdere definitivamente la fiducia nel mondo finanziario, lo vediamo come un rischio, come una scommessa e non come una fonte stupenda per redistribuire la ricchezza. Infatti oggi la liquidità nei conti correnti ha raggiunto i massimi storici.

Soluzione

La fiducia deriva dal termine latino fides, corda del liuto che doveva essere molto tesa per poter suonare. La responsabilità deriva da respondeo, rispondere e respondus, il peso delle cose.

Il consulente deve essere un cordaio, che deve tendere la corda fra le imprese di investimento e il cliente prendendosi la responsabilità del peso delle sue decisioni. E’ responsabile del fare ma anche del non fare.

Il nostro ruolo è quello di formare i clienti, perché non tutti sono al corrente del funzionamento esatto degli investimenti, capire le loro esigenze e fare anche capire che dobbiamo fare il loro bene e ciò non vuole dire dargli ragione.

Se il cliente dice che il suo obiettivo è fare crescere il patrimonio perché gli servirà fra 10 anni, ma allo stesso tempo non vuole rischiare, io devo formarlo, ed essere responsabile delle mie decisioni. Non posso, cioè, darti un titolo di stato Europeo che ha rendimenti negativi, solo per assecondarti. Devo fare crescere la sua fiducia nei miei confronti e dargli un ottimo investimento diversificato ma azionario.

Conclusione

Il consulente deve essere sempre più preparato e formato, in questo modo potrà fare formazione ai suoi clienti accrescendo la fiducia nei suoi confronti perché se l’è meritata e non solo perché ha gli stessi hobbies e interessi. Inoltre il consulente deve essere pagato, perché si forma e fa formazione, evita gli errori emotivi dei clienti, ascolta le esigenze e fa emergere quelle latenti. I robot fanno questo? No, fanno alcune domande basiche ed elaborano un’asset allocation.

Allo stesso tempo le banche e le case di investimento devono aumentare i controlli sull’operato dei consulenti e dei dipendenti, creare principi etici condivisi.

Inoltre devono sviluppare prodotti che vadano a redistribuire la ricchezza nell’economia reale, con Private Equity, Green bond e gli investitori devono essere sempre più educati per lasciare tempo ai gestori di lavorare il denaro, investendolo nelle aziende. Non devono fare solo una toccata e fuga vendendo al primo rialzo o ribasso del mercato.